Long-Butterfly

| Bereich | Wert |

|---|---|

Markterwartung | Abnehmende Volatilität |

Konstruktion | Call Long mit Basispreis E1 |

Gewinnpotential | Begrenzt |

Verlustrisiko | Begrenzt |

Zeiteffekt | ? |

Volatilitätseffekt | Neutral |

Markterwartung

Der Long-Butterfly bietet sich an, wenn Sie mit unveränderten Kursen und eher sinkender Volatilität rechnen. Darüber hinaus entstehen im Falle einer Fehleinschätzung vergleichsweise geringe Kosten.

Konstruktion

Calls mit drei verschiedenen Basispreisen benötigen Sie zur Konstruktion eines Long-Butterflys mit Calls. Dabei verkaufen Sie zwei Calls zum mittleren Basispreis und kaufen die beiden Calls zu den äußeren Basispreisen.

Alternativ könnte man den Long-Butterfly auch als gleichzeitigen Abschluss eines Bull-Price-Spreads (Call Long mit E1 und Call Short mit E2) und eines Bear-Price-Spread (Call Short mit E2 und Call Long mit E3) interpretieren.

Es kann auch ein Long-Butterfly mit Puts aufgebaut werden, das führt zu einer ähnlichen Gewinn- und Verlustkurve und muss daher nicht eigens beschrieben werden.

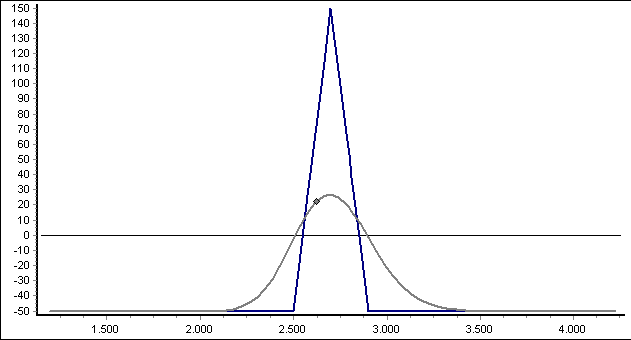

Gewinnpotential

Das Gewinnpotential ist begrenzt. Den maximalen Gewinn erzielt man, wenn der Kurs des Basiswerts am Ende der Laufzeit in Höhe des mittleren Basispreises E2 notiert. Er errechnet sich als Differenz der Basispreise E2 und E1 abzgl. des Prämienaufwands.

Der Lower-Break-Even ist die Summe aus unterem Basispreis plus Netto-Prämienaufwand, der Upper-Break-Even bei oberem Basispreis minus Prämienaufwand.

Beim Gewinnpotential sollten die hohen Transaktionskosten beachtet werden, die gerade bei kleinen Kontraktmengen in der Praxis entscheidend Einfluss nehmen.

Verlustrisiko

Das Verlustrisiko des Long-Butterflys ist begrenzt. Der maximale Verlust entsteht, wenn sich der Kurs des Basiswerts am Laufzeitende entweder über dem höchsten Basispreis oder unter dem tiefsten Basispreis liegt. Er entspricht der gezahlten (Netto-)Prämie für die Position.

Zeiteffekt

Wenn sich der Kurs des Basiswerts nicht ändert, dann wirkt ein positiver Zeitwerteffekt. Die Calls Short sind dann "at-the-money" mit hohem Zeitwertverlust, die beiden anderen weit "in-the-money" bzw. weit "out-of-the-money".

Der Zeiteffekt wird negativ, wenn der Kurs unter E1 bzw. über E3 liegt, da dann ein Call Long "at-the-money" liegt.

Volatilitätseffekt

Der Volatilitätseffekt ist neutral. Da zwei gekaufte und zwei verkaufte Optionen den Long-Butterfly bilden, wirken Änderungen der Volatilität sich nicht wesentlich auf die Position aus.